流動比率とは?

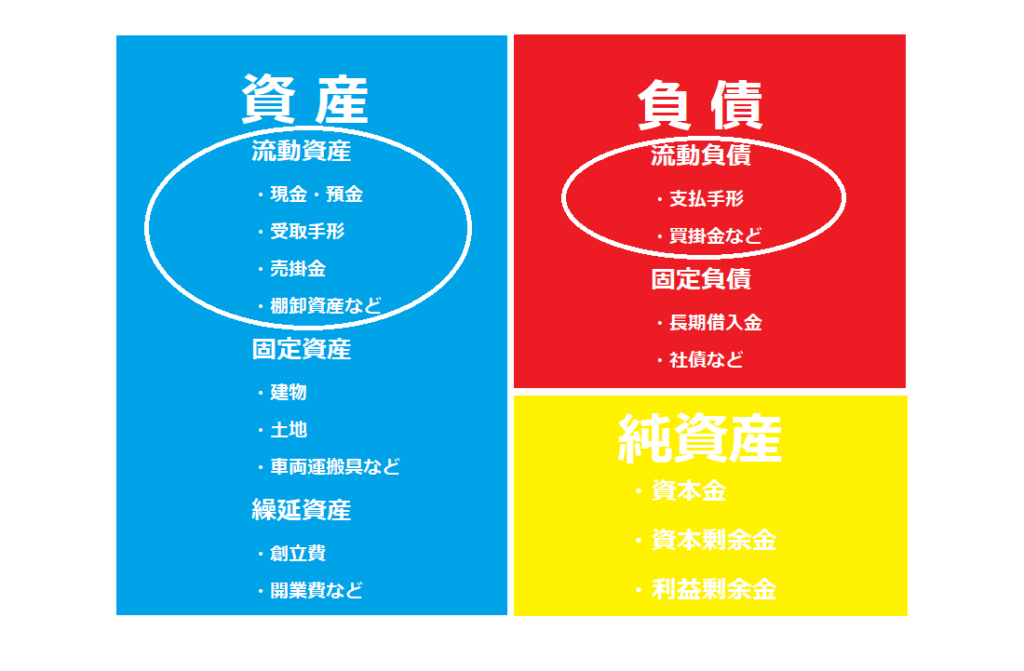

流動比率とは、流動資産(1年以内に現金化される資金)に対して、流動負債(一年以内の負債)がどれくらいあるかを表す数値です。

流動比率の目的

流動比率は短期的な支払能力を分析する目的で使用されます。

流動比率が100%より高い・・・流動負債より流動資産が多いので、返済しても資産が増える状態

流動比率が100%より低い・・・流動資産より流動負債が多いので、返済するお金が足りていない状態。流動比率も高ければ高いほうが、支払い能力が高く安全性が高くなります。

流動比率計算式

流動比率は流動資産÷流動負債×100で求めることができます。

流動資産とは

流動資産とは、現金化しやすい資産(1年以内に現金化される資産)

流動資産の種類

・現金預金・・・現金・普通預金・定期預金・定期積立金など

・受取手形・・・受け入れた手形債権

・売掛金・・・まだもらっていない売上金

・売買目的有価証券・・・ 売買目的で保有している株・債券などで、決算日の翌日から1年以内で満期が到来するもの

・短期貸付金・・・1年以内の返済期間で貸付けた金銭

・棚卸資産・・・仕入れた商品で、まだ売れていない社内に残っているもの

などがあります。

流動負債とは

流動負債とは、1年以内に返済しなければならない債務のこと

流動負債の種類

・支払手形・・・ 代金を後々支払うことにした手形債権

・買掛金・・・仕入れに対しての、まだ支払っていない代金

・短期借入金・・・1年以内に返済期間の借入金

・前受金・・・商品・サービスを提供する前に受け取った前払いの代金

・未払金・・・仕入れとは違うものに対しての、まだ支払っていない代金

・預り金・・・従業員・取引先などが負担すべきお金を会社が一時的に立て替えて支払った時

などがあります。

流動比率の目安

会社の規模や業種によって異なりますが、

120%以上・・・一般的には短期的な資金繰りには困らない

100%以下・・・支払能力に不安があり、要注意

支払能力をさらに分析するのには当座比率をみるといいでしょう。

流動比率を改善する

流動比率を改善するには、流動資産を増やすか、流動負債を減らすことです。

流動資産を増やす

・不要な固定資産(土地・建物・車両等)を売買して現金にする

・利益を出して、現金・預金を増やす

・新株発行し現金を増やす

流動負債を減らす

・短期借入金を長期借入金に借り換える

・固定資産の購入を必要最低限にする

短期的に流動比率をよくするには、不要な固定資産を売却して、短期借入金を長期借入金に借り換えすることが効果的です。長期的には、やはり継続して利益を出し現金・預金を増やしていく必要があります。

流動比率の落とし穴

流動比率には、気をつけなければならないことがあります。

不良債権・・・不良債権を流動資産に含めている場合があります。不良債権は回収できないので、流動資産から処理をしましょう。

在庫・・・売れ残ってしまった在庫など、これらも流動資産になっています。在庫でも現金とならないのでこれを流動資産に含めている場合は気をつけましょう。

有価証券含み損・・・賃借対照表には購入したときの価格になっていますが、時価に変えると価格が違うので、時価に変えて計算を行いましょう。

まとめ

流動比率では、短期的な支払能力がわかりますが、不良債権、売れ残り在庫、有価証券含み損などが、流動資産に含まれている場合に気を付けましょう。流動比率を上げることで、銀行、取引先の信用が上がり、借入金利の低下、仕事量増加が期待できます。

自社の流動比率を分析することは、当たり前ですが、取引先も分析が必要です。流動比率が低い会社は支払能力が低く、不良債権を引き起こす可能性がありますので気をつけましょう。

流動比率を上げ、倒産リスクを下げましょう。

コメント